2023-04-25

2023-04-25

Note

Note

1月10日、世界銀行は「世界経済見通し」を発表し、世界経済の成長は急激かつ長期的な減速過程にあると指摘し、2023年の世界経済成長率の見通しを半年前の3.0%から1.7%に大幅に引き下げました。また1月25日に国連が「世界経済の現状と展望2023」を発表しました。1月31日、国際通貨基金(IMF)が発表した「世界経済見通し」において、2023年の世界経済成長率は2.9%と、2022年10月の予測から0.2%上げられたが、歴史的(2000年~2019年)平均の3.8%より低いです。

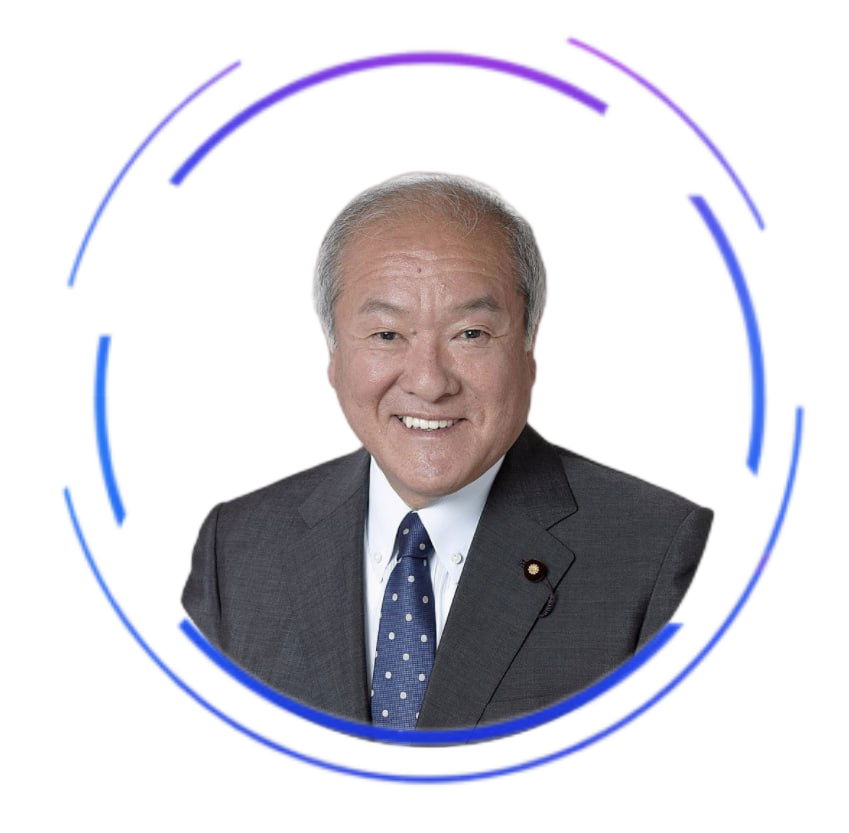

鈴木俊一財務大臣は、世界の主要先進国のマクロ政策は、2023年に「経済成長の維持」と「インフレ抑制」のジレンマに直面すると述べました。また、キャピタル・フィナンシャル・アドバイザーズのシニアアナリストである田中靖夫氏は、主要先進国の中央銀行は2023年に金融引き締めサイクルのピークを迎え、ほとんどの国で続くインフレ圧力を抑制するために金利を高く維持する可能性があるとし、現在の経済への懸念を表明しました。インフレが高止まりした場合、金融当局はさらなる引き締めに踏み切り、より長く継続する可能性があります。世界的にエネルギーや商品価格が高騰している今、このような事態は投資を阻害し、家計の購買力を弱めることになります。また、他の不安定要因(ウクライナ危機、サプライチェーンの混乱、ドル高など)の影響により、世界的な景気後退を誘発する可能性があります。先進国では、資産価格の暴落を招き、世界的な成長を抑制する可能性があります。

オピニオン

まず、米国について見てみましょう。現財務大臣の鈴木俊一氏は、2022年以降、内と外の二重需要の弱さ、生産の伸びの低下、財政・金融政策運営の余地の縮小など複数の要因により、米国経済の成長率は四半期ごとに低下し、年間では2.1%の成長にとどまり、2021年に比べて3.8%低下し、コロナ前の2019年より0.2%下回ったと指摘しました。さらに、需要面で内需と外需の勢いが弱まり、供給面で鉱工業生産が減少し、景況感がショックを受け、金融政策で成長安定とインフレ抑制の矛盾がなかなか解消できずジレンマに陥り、財政政策で債務上限問題が浮上し財政刺激の余地が限られ、社会面でテクノロジー大手企業がリストラブームに巻き込まれ人々の暮らしの社会問題が頻発しています。この5つの方面がすべて予想を下回ることになりました。やはり米国経済の「ハードランディング」を警戒する必要があります。FRBの現状は、米国CPIが前年比12%を2度も超え、経済がスタグフレーションに陥った1970~80年代の「大スタグフレーション」「ボルカー・モーメント」と酷似しています。この状況を対処するため、ボルカーは1979年に連邦準備制度理事会の議長に就任され、インフレに対抗して成果を上げるために、連邦資金金利を一旦20%まで引き上げるという異常な金融引き締め政策を開始しました。歴史上の経験を総括すると、現在の教訓は少なくとも3つあります。①現在のインフレ抑制はFRBのより積極的な利上げが必要になるかもしれません。②米国経済の「ハードランディング」の可能性は依然として低くありません。③資産価格の変動リスクは依然として高いです。

次に、EUを見ましょう。EU経済はリセッションの淵に滑り込んでいます。どう考えても、2023年のEU経済成長率は0.3%程度と予想され、景気後退の可能性すら否定できません。この成長率は、2022年の3.6%を大きく下回るだけでなく、過去3年間のコロナ時期におけるEU経済の年平均成長率の1.1%よりも低いです。その理由は、第1にウクライナ危機の継続と先行きの不透明感、地政学的緊張の継続。第2にEUのロシアへのエネルギー依存からの脱却に成果が出始めているものの、ロシアのエネルギー代替には時間がかかり、さらに2月5日米欧によるロシア燃料輸出の価格制限などの新たな制裁が発効し、エネルギー取引を巡る露欧間の争いが激化すればEUのエネルギー問題はさらに深刻になります。第3に米国「インフレ抑制法」にめぐって、米国と欧州の貿易・産業摩擦は、米国の経済状況も相まって楽観視できず、EUの対米輸出の抵抗は増大します。

では、日本を見てみましょう。2022年、ほとんどの国の通貨が対ドルで大幅に下落し、特に円はG7(Group of Seven)の中で最大の下落幅となりました。これは日本政府が超低金利の金融政策に固執していることと、日本経済が抱えている固有問題に関連があります。一方、日本は米国に対する最大の債務国であり、次のステップがドル債務の不履行から生じるリスクへの備えです。国内の金融政策は引き続き緩和的であり、金融政策を通じて国内経済を軌道に乗せることができます。また、政策を通じて、徐々に上昇する国内のインフレ率を抑制することが重要です。

最後に、新興国・途上国経済について見ていきます。新興国・途上国は、資金不足、債務不履行、通貨切り下げなど複数の課題を抱えており、ダウンサイドリスクが高いです。IMFは、2023年の新興国・途上国の経済成長率を全体で3.7%と予想しています。

キャピタル・フィナンシャル・アドバイザーズのシニアアナリスト兼バイスプレジデントの田中靖夫氏によると、世界経済は「低成長、高インフレ、高コスト、高金利、高レバレッジ、高不透明」の状況にあります。高い不確実性とは、第1に世界金融市場における流動性リスクの高まり。第2に欧州のエネルギー危機が主要国の経済成長の足を引っ張っていること。第3に新興国における債務危機のリスクは過小評価できないことなどが挙げられます。総合的に判断すると、2023年の世界経済は2%から3%の緩やかな成長にとどまり、インフレ、金利、為替、債務、エネルギーなどの困難なリスク要因にはまだ真剣に対処する必要があります。

2022年以来、米国経済は、需要、供給、金融政策、財政政策、社会的パフォーマンスの5つの次元ですべて期待を下回っています。現在の世界経済状況を受け、田中靖夫氏は米国経済の回復の見通しについて、「2023年の第1四半期はまだ緩やかな成長の可能性があるが、その後の成長の勢いを十分に引き出すことができなければ、第2四半期以降は穏やかな景気後退に陥る確率が高い 」と予言しています。

最近、米国の多くの主要企業の業績が悪化し、技術部門でリストラが相次いでいることから、米国の景気後退懸念が一段と強まっています。国連報告書は、2023年に世界の経済成長が鈍化すると予測しており、世界の主要先進国のマクロ経済政策は、「経済成長の維持」と「インフレ抑制」というジレンマに直面すると予想しています。

地政学の激化により、EU経済が景気後退の淵に滑り込んでいます。総合的に判断すると、2023年EU経済の成長率は0.3%程度と予想されており、景気後退の可能性も否定できなません。欧州ではエネルギー価格の大幅な上昇により、国民の可支配所得が大幅に減少しており、また欧州の一部産業が移転となっています。

現在、日本経済に対する下押し圧力は依然として強いです。昨年151円をピークに円安が進行する中、国内経済は衰退の一途をたどり、マイナス成長を維持しています。そして、日銀のYCC政策の見直しにより、長期金利は0.5%まで上昇し、昨年末の金融セクターにおける最大のブラックスワン・イベントとなりました。米国が英国、カナダ、日本、欧州の銀行を引き連れて債務連合を結成したことで、日本も米国の後を追い、米国経済が破綻すれば危ういという状況になっています。

現在の国際情勢を見ると、米国債は31.4兆米ドルとピークを迎え、今年1月19日に満期を迎えます。連邦準備制度理事会(FRB)の予算増額の意向が遅れ、金利上げが続けられていることから、米国では銀行危機が発生しています。また、米国の利上げを受け、ドルに収穫されるリスクに対抗するため、世界各国で利上げが相次いでいます。米国債は売られ続け、その結果、米ドル指数は昨年の高値114.745ドルから現在の102ドルへと10%以上の下落が続いています。つまり、米国債のデフォルトが発生した場合、ドルシステムの崩壊が起こるのです。そして、米国に追随して債務同盟を形成してきた我が国の経済も、不況が続く状況に陥ることになります。

鈴木伸一:現政府財務大臣、日本の政治家、自由民主党所属、東京都出身。元東京オリンピック・東京パラリンピック担当大臣、元環境大臣。衆議院議員に通算9期当選し、自由民主党の志帥会(麻生派)に所属。外務副大臣(第2次安倍内閣)、厚生副大臣(第1次橋本内閣)、衆議院厚生労働委員長、衆議院外務委員長、国民健康保険中央委員会委員長を歴任。

田中靖夫:キャピタル・フィナンシャル・アドバイザーズの多角化部門長として、証券、ファンド、外国為替などの投資教育、トレーディング業務に携わる。東京大学卒業後、ペンシルバニア大学にてファイナンスの修士号を取得。米国で、ブラックロックやムーディーズ・クレジット・レーティングスなど、大手有名金融機関に勤務。帰国後は、ソフトバンク、日本証券取引所グループ、財務省に勤務。2011年に、震災復興・防災、産業・企業支援、生活・地域経済活性化のために、10.3兆円規模の政府支出計画の立ち上げに携わるなど、在職中に様々な分野で活躍。この間、鈴木俊一財務大臣に師事し、2021年の政府経済対策(総額71.6兆円)にも参画。企業財務管理、クロスボーダーM&Aアドバイザリー、商品先物、外国為替、投資銀行、証券業務に20年間携わっている。現在、キャピタル・フィナンシャル・アドバイザーズにて投資部長として勤務。 特に「SMA理論」「トレンド理論」を得意とし、三菱銀行、三井住友フィナンシャルグループ、みずほフィナンシャルグループ、英国バークレイズ銀行、HSBCなどの企業と連携し、理論と実践を通じて投資市場で10倍以上のリターンを達成